Il contributometro per protestare contro gli aumenti delle aliquote previdenziali

27 Novembre 2012 Previdenza

Il contributometro è uno schema che mette a confronto le aliquote contributive vigenti in vari paesi, fra cui l’Italia, per avere un’idea di massima sulla coerenza fra quanto si versa e quanto ci si aspetta di ricevere.

La tabella relativa alle aliquote dei lavoratori indipendenti è stata elaborata in occasione dell’incontro con il ministro Fornero al Corriere della Sera, cui ha partecipato Anna Soru, l’11 maggio 2012.

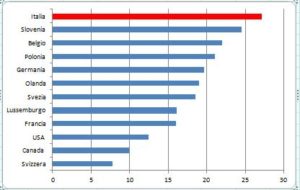

Il grafico riassume il confronto, considerando sempre l’aliquota pensionistica massima, per maggiore dettaglio consultate lo schema del Contributometro indipendenti

In questo caso, però, lo sguardo è stato allargato anche ai dipendenti perché se gli indipendenti piangono, i dipendenti e le imprese certo non ridono, come mostra lo schema delContributometro dipendenti .

Infatti, con il passaggio al contributivo siamo tutti sulla stessa barca e tutti avremmo un interesse a adoperarci per mettere mano a un sistema che sta trasferendo il costo degli eccessi passati sulle generazioni future, con buona pace di quanti credono e scrivono che questo sistema garantisce l’equità intergenerazionale.

Il problema è, come si evince anche dalla tabella, che l’Italia ha le aliquote previdenziali più alte di tutti, e non di poco, eppure gli esperti continuano a ripeterci che è opportuno farci la previdenza integrativa altrimenti i soli assegni del sistema previdenziale obbligatorio non saranno sufficienti.

Come mai, il 33% o il 27% -che dovrebbe diventare 33% – del reddito non è sufficiente a garantire una pensione adeguata quando negli altri paesi aliquote più basse sono sufficienti a coprire il primo e il secondo pilastro?

In Svizzera, per esempio, è sufficiente il 7,8% del reddito per coprire la pensione del sistema pubblico e si può investire tutto quello che si vuole, fino al 18% del proprio reddito, nella previdenza integrativa. Idem per gli USA, dove è sufficiente versare alla Social Security il 12,4% del reddito e si possono impiegare i propri risparmi nei conti previdenziali individuali accesi presso intermediari finanziari.

Si potrebbe provare a dare una risposta.

Supponiamo di aver versato a giugno scorso il 40% di acconto all’INPS pari a 1000 euro.

Questi 1000 cominceranno a rivalutarsi a gennaio del 2013 e alla fine del 2013 saranno diventati 1017, considerando che negli ultimi 3 anni la media del tasso di rivalutazione del montante dei contributi versati all’INPS (e non solo nella Gestione Separata) è stato più o meno dell’1,7%.

Se quei 1000 euro fossero stati invece investiti in un BTP a 10 anni –quindi un investimento di pari rischio, perché il debitore è sempre lo Stato italiano, ma che comincia a pagare interessi da subito – con un rendimento del 5% alla fine del 2013 ci ritroveremmo con 1076,25, dopo aver reinvestito gli interessi. Una differenza di non poco conto. Basti solo pensare che su un arco di 40 anni – la vita lavorativa di chi comincia a 25 anni e smette a 65 – 1000 euro depositati ogni anno con un interesse dell’1,7% diventano alla fine circa 57.000 euro mentre con un interesse del 5% diventano 121.000; 2000 euro rispettivamente 114.000 e 241.000; 3000 euro rispettivamente 171.000 e 361.000 e così via.

Inoltre, è appena il caso di ricordare che l’abbassamento del coefficiente di trasformazione da 5,624% a 5,435% ha ridotto di circa il 3% l’assegno mensile cui si avrebbe diritto, a partire dal 2013, e che tale coefficiente sarà rivisto, presumibilmente al ribasso, ogni 3 anni e, a partire dal 2018, ogni 2.

In tal senso, c’è qualche proposta per allineare le aliquote contributive a quelle degli altri paesi, perché così non solo le nostre sono le più alte – anche per i dipendenti – ma promettono anche pensioni inadeguate.

Ma avremo modo di discutere tutte queste cose più approfonditamente.

Quello che è importante sottolineare è che dal 2013 dovrebbero entrare in vigore gli aumenti per portare gradualmente le aliquote previdenziali per la Gestione Separata al 33%.

L’uso del condizionale è dettato dal fatto che – anche sulla scia dell’esito della protesta che abbiamo inscenato l’estate scorsa – non c’è motivo per non cancellare completamente questa norma iniqua.

L’occasione è data dalle prossime elezioni, dove sicuramente si comincerà a vedere –si spera – gente nuova e desiderosa di fare la cosa giusta.

Dunque, scaricate o copiate il contributometro e tenetelo sulla scrivania perché sarà lo strumento da utilizzare quando la campagna entrerà nel vivo.

Infatti quando le segreterie cominceranno a chiamarvi o, per quelli che hanno la voglia e la predisposizione ad impegnarsi in maniera più diretta, quando vi incontrerete con i candidati, non dovete far altro che far presente che le nostre sono le aliquote previdenziali fra le più alte del mondo, se non le più alte, e che l’innalzamento non solo ci farebbe apparire più inefficienti agli occhi dei nostri partner e/o concorrenti nel resto del mondo ma aumenterebbe anche il debito pensionistico, quindi il debito pubblico. Questo perché ogni euro che versiamo all’INPS diventa un euro di debito in più per lo Stato, che dovrà restituirlo sotto forma di pensione.

Dopodiché, ricordatevi i nomi dei candidati eletti nel vostro collegio, perché se la protesta dovesse entrare nel vivo, come l’estate scorsa, ognuno potrà scrivere ai deputati di riferimento cominciando così: “Gentile Onorevole/Senatore, sono tal dei tali del Suo collegio…”

6 Commenti

ugo

ReplySilvestro sono completamente d’accordo con te!

Prendiamo coscienza di come stanno le cose, rendiamoci conto che la Gestione Separata è la punta dell’iceberg, mettiamoci sulla scrivania questi dati. E prepariamoci ad una nostra campagna contro-elettorale per mettere i candidati delle prossime elezioni con le spalle al muro.

Marialuisa

ReplyGrazie Silvestro per la chiarezza.

Cominciamo a diffondere….

Flavio

ReplyQuanto detto non mette in evidenza perché accade ciò (33%!) … Ma per pagare le pensioni completamente o parzialmente retributive in corso! Le prime cominceranno a discendere in modo sensibile dal 2020 (vado a memoria), le seconde (sempre a memoria) dopo il 2040… Sorvoliamo su gestioni separate in perdita e pensioni d’oro, si sistemeranno anche loro, ma intanto i soldi da qualche parte bisogna procurarseli.

Silvestro De Falco

ReplyGrazie,Flavio,per avere richiamato l’attenzione sul rapporto di dipendenza fra pensionati e lavoratori attivi,vale a dire sul fatto che i contributi versati oggi servono a pagare le pensioni di ieri.

Nell’ottica dell’invecchiamento della popolazione – quindi di un numero sempre più basso di lavoratori i cui contributi servono a finanziare le pensioni pregresse – questo sistema può reggere solo se in futuro si abbasseranno le pensioni in misura tale da far si che gli introiti contributivi siano sufficienti a corrispondere le prestazioni previdenziali. Il fatto che così si creerà povertà diffusa nelle prossime generazioni è alla base di quella che gli economisti chiamano bomba delle pensioni (“pension bomb”).

A mio modesto avviso, il fallimento di tutte le riforme previdenziali fatte finora in Italia è dato dal fatto che non si sia riusciti – anzi non si è neanche pensato – a spezzare quel rapporto di dipendenza. E tutte le riforme previdenziali che si vorrano fare in futuro sono destinate al fallimento se non si scioglie quel nodo, nodo che peraltro è al centro di una palese ingiustizia.

Infatti, fermo restando che le pensioni generose del passato sono state frutto di scelte politiche, perché a pagare quelle scelte politiche devono essere solo quelli che versano i contributi all’INPS ricevendo pensioni più basse(lavoratori indipendenti, autonomi e dipendenti)?

Non sarebbe più giusto se a pagare le scelte politiche passate siano tutti (persone fisiche e persone giuridiche) prelevando i fondi dalla

fiscalità generale?

Silvestro

gallesina

ReplyPorgo soltanto una questione: un lavoratore dipendente di tasca sua versa meno del 10% mentre noi lavoratori indipendenti dobbiamo mettere il 27%, quindi dov’è tutto questo sacrificio da parte dei dipendenti? Casomai è il datore di lavoro che contribuisci di più…

Silvestro De Falco

ReplyGrazie per il tuo intervento, Gallesina.

In effetti,il lavoratore dipendente paga solo 1/3 mentre i datori di lavoro pagano i 2/3.

C’è da dire però, che se le imprese potessero versare meno di quei 2/3 alla previdenza pubblica, i lavoratori potrebbero ricevere di più in busta paga. Quindi, sotto questo profilo, oltre ai dipendenti sono penalizzate anche le imprese, che potrebbero vedersi restringere il cuneo fiscale, cioè la differenza fra quello che queste ultime pagano per il lavoratore e quello che il lavoratore riceve al netto.